資金繰り表を最初に作るときの5つのステップ

資金繰り表を初めて作る方向けに、最低限押さえるべき5つのステップを解説します。

資金繰り表を最初に作るときの5つのステップ

「資金繰り表を作ったほうがいい」とは聞くけれど、

実際にどう始めればいいのか分からない方も多いのではないでしょうか。

この記事では、資金繰り表を初めて作るときの基本ステップを5つに整理しました。

難しい会計知識は不要。シンプルに「お金の入るタイミング」と「出るタイミング」を管理できる形を目指します。

ステップ1:管理期間を決める

まずは「どのくらい先まで見通すか」を決めましょう。

- 初めてなら 3か月先 がおすすめ

- 慣れてきたら半年~1年に拡大

期間を長くするほど不確実性は増えますが、短すぎると計画の意味が薄れてしまいます。

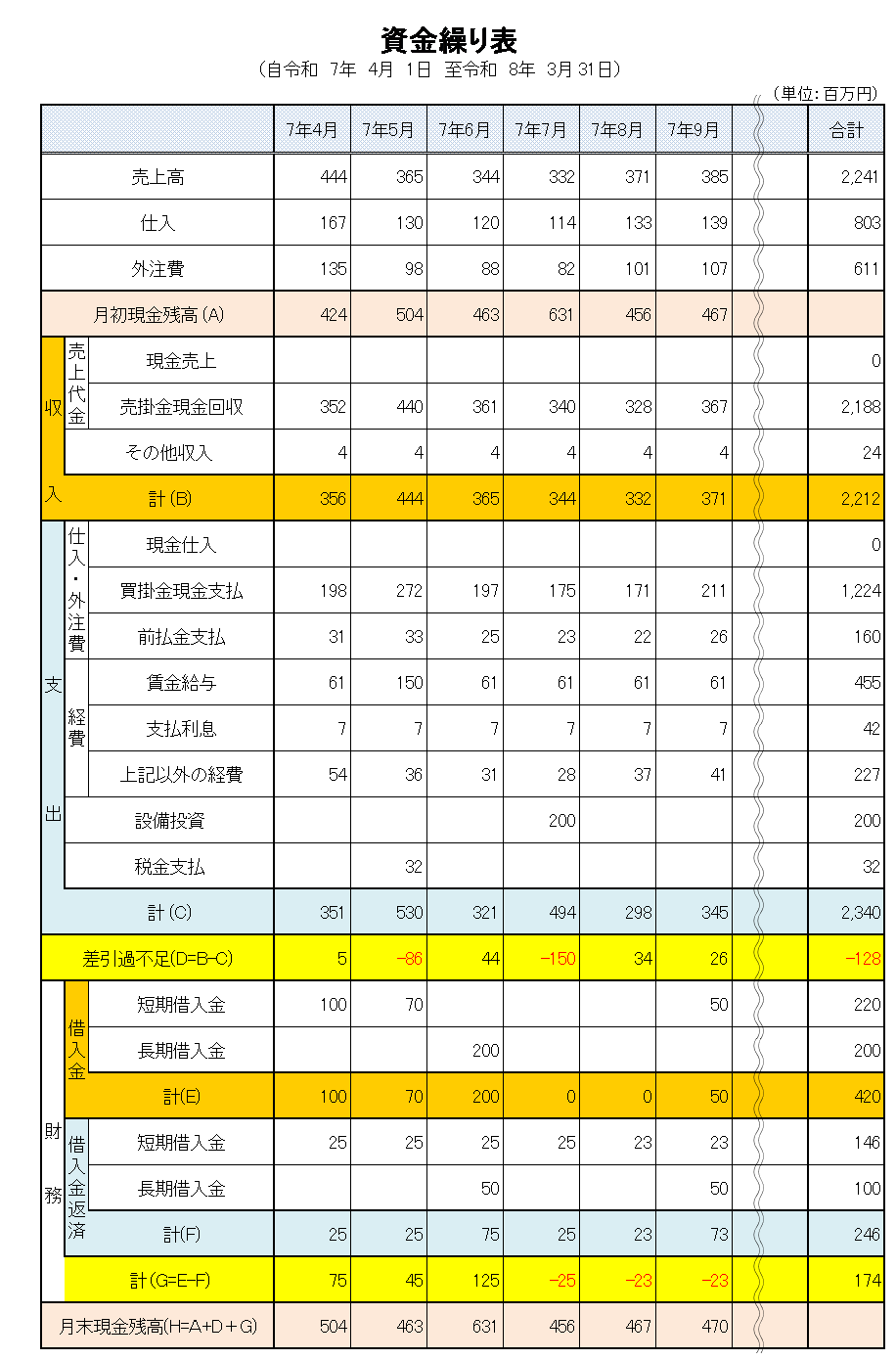

ステップ2:フォーマットを準備する

エクセルやスプレッドシートで十分です。

縦に「項目(売上・仕入・人件費など)」、横に「月(または週)」を並べて表を作ります。

最低限の構成は以下の通りです:

- 入金(売上回収、借入など)

- 出金(仕入、給与、家賃、借入返済など)

- 差引残高(期首残高+入金-出金)

ステップ3:入金予定を入力する

実際の取引条件に沿って、売上の回収時期を書き込みます。

- 売上は「請求から入金までのサイト」を反映

- 借入金の実行予定があれば反映

- 補助金や助成金なども見込みがあれば入れる

👉 ポイントは「いつ入ってくるか」を重視することです。

ステップ4:出金予定を入力する

次に支払のスケジュールを入れます。

- 仕入や外注費(買掛金の支払サイトを考慮)

- 人件費・社会保険料・税金

- 借入金返済やリース料

- 家賃や光熱費などの固定費

👉 特に「税金・社会保険」は忘れやすいので要注意です。

ステップ5:差引残高を確認する

最後に、月ごとの「期末残高」がどう推移するかを確認します。

- マイナスになりそうな月はないか?

- 資金ショートのタイミングがいつか?

- 借入や支払条件の調整が必要か?

これが見えるだけで、経営判断はぐっと安心感を増します。

まとめ

資金繰り表を最初に作るときの流れは以下の通りです。

- 管理期間を決める

- フォーマットを準備する

- 入金予定を入力する

- 出金予定を入力する

- 差引残高を確認する

難しく考える必要はなく、最初はざっくりで十分です。

大切なのは「現金の流れを未来志向で見える化すること」。

💡 次回は「資金繰り表を継続して活用するコツ」について解説する予定です。

This post is licensed under

CC BY 4.0

by the author.